ECONOMÍA: ¿QUE OCURRE SI AL MERCADO FINANCIERO LE AÑADIMOS UNA TENDENCIA? . El concepto de tendencia es absolutamente esencial para el enfoque técnico del análisis de mercados. Todas las herramientas usadas por el analista técnico tienen un solo propósito: detectar y medir las tendencias del precio para establecer y manejar operaciones de compra-venta dentro de un cierto mercado. El concepto de tendencia no es privativo de los mercados financieros. En un sentido general, es un patrón de comportamiento de los elementos de un entorno particular durante un período. En términos del análisis técnico, la tendencia es simplemente la dirección o rumbo del mercado. Pero es preciso tener una definición más precisa para poder trabajar. Es importante entender que los mercados no se mueven en línea recta en ninguna dirección. Los movimientos en los precios se caracterizan por un movimiento zigzagueante. Estos impulsos tienen el aspecto de olas sucesivas con sus respectivas crestas y valles. La dirección de estas crestas y valles es lo que constituye la tendencia del mercado, ya sea que estos picos y valles vayan a la alza, a la baja o tengan un movimiento lateral.

Tendencia

El concepto de tendencia es absolutamente esencial para el enfoque técnico del análisis de mercados. Todas las herramientas usadas por el analista técnico tienen un solo propósito: detectar y medir las tendencias del precio para establecer y manejar operaciones de compra-venta dentro de un cierto mercado.

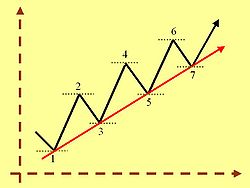

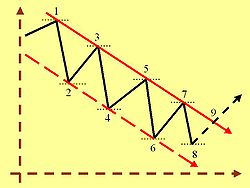

El concepto de tendencia no es privativo de los mercados financieros. En un sentido general, es un patrón de comportamiento de los elementos de un entorno particular durante un período. En términos del análisis técnico, la tendencia es simplemente la dirección o rumbo del mercado. Pero es preciso tener una definición más precisa para poder trabajar. Es importante entender que los mercados no se mueven en línea recta en ninguna dirección. Los movimientos en los precios se caracterizan por un movimiento zigzagueante. Estos impulsos tienen el aspecto de olas sucesivas con sus respectivas crestas y valles. La dirección de estas crestas y valles es lo que constituye la tendencia del mercado, ya sea que estos picos y valles vayan a la alza, a la baja o tengan un movimiento lateral.

Contenido[ocultar] |

[editar] Clasificación de las tendencias

[editar] Las tres direcciones

'KAREN Y JESUS TERESITA Y GENARO encuentran constantemente a la alta o a la baja. La verdad es que los mercados se mueven en tres direcciones. Por lo tanto, y en un cálculo conservador, cuando menos una tercera parte del tiempo los precios no suben ni bajan significativamente, sino que se mantienen acotados entre un mínimo y un máximo formando lo que se llama un rango de operación. Este comportamiento refleja un periodo de equilibrio en la acción del precio durante el cual las fuerzas de oferta y demanda están relativamente balanceadas. Aunque estos periodos son denominados tendencias laterales de acuerdo con la teoría del análisis técnico, frecuentemente se les conoce como “periodos sin tendencia”.

La mayoría de las herramientas técnicas actúan como seguidores de tendencia, por lo que requieren que exista una tendencia vigente, ya sea alcista o bajista, para generar señales confiables. En los mercados tradicionales, normalmente unidireccionales, estos indicadores tienen un nivel de eficacia muy bajo, a veces nulo, durante los periodos de tendencia lateral. En estas condiciones, la mejor posición que puede adoptar un analista técnico es permanecer fuera del mercado hasta que se detecte una tendencia alcista o bajista suficientemente confiable para establecer nuevas posiciones.

Con la introducción de nuevas alternativas de inversión, y los altos niveles de marginación a los que un inversionista ha tenido acceso desde la segunda mitad de los años 1990, los periodos de tendencia lateral de los mercados se han convertido en oportunidades factibles de operación. Aprovechando la característica de bidireccionalidad de estos mercados, es posible comprar cuando el precio se acerca a los niveles de soporte, y vender en corto cuando los precios se aproximan a los niveles de resistencia. Para generar señales de compra-venta, el analista técnico recurre frecuentemente a los osciladores, que generan señales de sobrecompra y sobreventa.

[editar] Las tendencias tienen tres clasificaciones

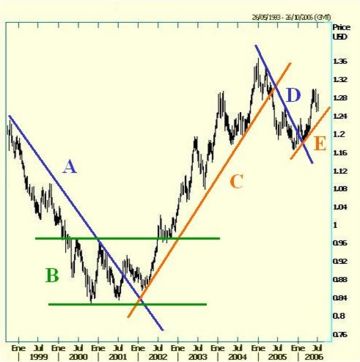

Además de tener tres direcciones, las tendencias frecuentemente se dividen en tendencias de largo plazo o tendencia principal, de mediano plazo o tendencia intermedia y de corto plazo o tendencia inmediata. En realidad, existe un sinfín de tendencias, desde las de muy corto plazo, que son vigentes por minutos u horas, hasta las tendencias que se desarrollan durante cincuenta años o más. La mayoría de los analistas técnicos restringen, sin embargo, su estudio a tres períodos, aunque siempre hay cierta ambigüedad sobre la forma de elegirlos.

Para la teoría de Dow, que está basada principalmente en el comportamiento de los mercados accionarios, una tendencia de largo plazo se desarrolla por más de un año, mientras que una de mediano plazo tiene una duración de tres semanas a tres meses, y una de corto plazo tiene una duración menor a tres semanas. En los mercados derivados, los parámetros de tiempo tienden a ser menores, por lo que la duración de las tendencias podría considerarse de seis meses en adelante para el largo plazo, dos semanas a dos meses para el mediano, y de algunos días a dos semanas para el corto plazo. En algunos estudios intradía, los plazos de las tendencias pueden ser todavía menores.

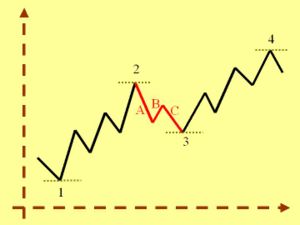

Cada tendencia se vuelve una parte de la tendencia inmediatamente mayor. La tendencia intermedia es un ajuste de la tendencia principal, que corrige por un par de meses antes de continuar con su movimiento original. La tendencia intermedia está formada, a su vez, por ondas alcistas y bajistas que constituirán las tendencias de corto plazo del estudio en cuestión. La idea de que una tendencia siempre forma parte de una tendencia mayor y a su vez está formado por tendencias de más corto plazo aparece recurrentemente en los estudios de análisis técnico, permitiéndonos aplicar conceptos tan sofisticados como los fractales al comportamiento de los mercados.

El analista técnico siempre comienza su estudio por la tendencia principal, posteriormente la intermedia y termina con la de corto plazo. La tendencia principal nos permite establecer la dirección general del precio, aunque frecuentemente sus parámetros son excesivamente amplios para poder operar sobre ellos. La tendencia de intermedia normalmente es la base de la operación, mientras que los retrocesos de corto plazo representan mejores precios de entrada al mercado en la dirección del mediano plazo.

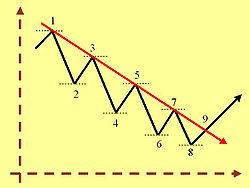

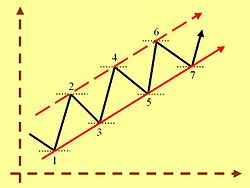

[editar] Líneas de tendencia

Las líneas de tendencia son una de las herramientas más simples, y a la vez una de las más valiosas, dentro del análisis gráfico. Una línea de tendencia al alza es una línea recta que une los mínimos sucesivos de una tendencia alcista, y por lo tanto aumenta su valor conforme se extiende a la derecha. Una línea de tendencia a la baja es una línea recta que une máximos sucesivos dentro de una tendencia a la baja, por lo que disminuye su valor conforme se desplaza a la derecha.

[editar] Trazado de una línea de tendencia

Para trazar una línea de tendencia tiene que haber suficiente evidencia de una tendencia, ya sea alcista o bajista. Para dibujar una línea de tendencia a la alza es necesario que haya cuando menos dos mínimos sucesivamente mayores, que sugieran una tendencia alcista. Como es sabido, dos puntos cualesquiera definen una línea recta, por lo que estos dos primeros mínimos permiten proponer una línea de tendencia, que se debe prolongar a la derecha indefinidamente. A esta línea se le conoce como línea de tendencia tentativa. Se requiere que haya un tercer mínimo que respete la línea propuesta como confirmación. A partir de ese momento, se puede considerar que la línea es una línea de tendencia válida, y se convierte en una herramienta muy útil para el analista técnico.

El trazado de una línea de tendencia a la baja es similar, partiendo de dos máximos sucesivamente menores, que nos permiten trazar una línea de tendencia tentativa, y que deberá ser confirmada por un tercer máximo, menor que el segundo, que confirme la línea de tendencia, y que nos permita considerarla una línea de tendencia válida.

Algunos puntos importantes sobre el trazado de las líneas de tendencia que se deben recordar son:

- La definición de tendencia alcista o tendencia bajista no incluye el concepto de línea de tendencia, por lo que es factible encontrar tendencias que cumplan con la definición sobre las que no sea posible trazar una línea de tendencia. De hecho, la mayoría de las tendencias alcistas o bajistas del mercado no tienen una línea de tendencia clara.

- Las líneas de tendencia al alza siempre se trazan por debajo de la gráfica, uniendo los mínimos sucesivos, mientras que las líneas de tendencia a la baja siempre se trazan por encima de la gráfica, uniendo máximos sucesivos.

- Dos puntos nos permiten proponer una línea de tendencia, es necesario confirmar la validez de esta línea por medio de un tercer punto.

[editar] Usos de una línea de tendencia

Una vez que un tercer punto ha confirmado una línea de tendencia, y el precio se ha desplazado en la dirección original, la línea de tendencia se vuelve muy útil en varios aspectos. El segundo principio de análisis técnico expresa que una tendencia vigente tenderá a permanecer vigente. Además, una vez que una tendencia adquiere un cierto ángulo o aceleración, tenderá a mantener este comportamiento. La línea de tendencia, por lo tanto, nos indica el posible fin de los periodos de retroceso de más corto plazo, y nos señala el momento en que la tendencia está cambiando.

En una tendencia alcista, por ejemplo, los precios llegarán a alcanzar la línea de tendencia durante los periodos de retroceso. Debido a que durante una tendencia alcista se busca comprar en los valles, la línea de tendencia generará señales de compra.

Mientras que la línea no sea rota, se debe asumir que la tendencia sigue vigente, y por lo tanto cualquier acercamiento a esta línea se debe interpretar como una señal de compra. Una señal de cambio de tendencia se generaría en el momento en que la línea de tendencia sea rota, es decir, cuando el precio en una tendencia alcista caiga por debajo de la línea de tendencia, o cuando el precio en una tendencia a la baja suba por debajo de la línea trazada. Frecuentemente, el rompimiento de la línea de tendencia es una de las primeras señales de cambio de tendencia.

[editar] Relevancia de una línea de tendencia

Los criterios para evaluar la relevancia de una línea de tendencia son dos: el tiempo que ha permanecido vigente y el número de veces que ha sido probada. Una línea de tendencia que permanece vigente después de seis meses tiene una mayor relevancia que una que ha permanecido vigente solamente unos cuantos días. Una línea que ha sido probada ocho veces es más fiable que una que ha sido probada solamente una. Mientras más relevante sea la línea de tendencia, más confianza inspira y por lo tanto más importante se vuelve un rompimiento.

Como en el caso de los soportes y resistencias, no hay un criterio exacto para determinar la validez de un rompimiento de una línea de tendencia. Como regla general, cuando hay un cierre más allá de una línea de tendencia el movimiento tiene mayor relevancia que un rompimiento intradía.

[editar] Inclinación de una línea de tendencia

La inclinación relativa de una línea de tendencia también es relevante. En general, las líneas de tendencia más confiables tienden a aproximarse a los cuarenta y cinco grados. Esta línea refleja que el avance o retroceso de los precios está en balance armónico con el tiempo. Si una tendencia tiene un ángulo demasiado inclinado, se sospecha que el movimiento ha sido demasiado rápido y no es sostenible. Una pendiente de la línea de tendencia demasiado plana implica que la tendencia es débil y por lo tanto no es confiable.

De acuerdo con la teoría de retrocesos de Fibonacci, se puede asumir que una tendencia con un ángulo de cuarenta y cinco grados puede tener un retroceso del 50%. Una tendencia demasiado inclinada podría tener un retroceso porcentualmente mayor, mientras que una tendencia demasiado plana podría tener uno menor.

[editar] Líneas de canal

La línea de canal es una herramienta que resulta muy útil en aquellas tendencias en las que se logra identificar. Es una línea paralela a la línea de tendencia que se traza del otro lado de la gráfica. Para un canal alcista, la línea de canal se trazaría paralela a la línea de tendencia, pasando por los máximos sucesivos. En una tendencia bajista, la línea de canal se trazaría paralela a la línea de tendencia por debajo de los mínimos sucesivos. Al conjunto de la gráfica, la línea de tendencia y la línea de canal se le denomina simplemente canal ascendente o descendente.

[editar] Trazado de una línea de canal

El trazado de una línea de canal es relativamente simple. En el caso de una tendencia alcista, una vez que se ha trazado la línea de tendencia a la alza, se traza una línea paralela, normalmente punteada, que pase por el primer máximo de la tendencia. Si el siguiente impulso alcista alcanza la línea de canal sin romperla, entonces sospechamos la existencia de un canal alcista. La confirmación del canal se daría en el momento que se valide la línea de tendencia. El trazado es equivalente para una línea de canal a la baja. Algunos puntos a recordar sobre el trazado de las líneas de canal son:

- Como sucede con las líneas de tendencia, no es necesario que a una tendencia se le pueda trazar una línea de canal para considerarla tendencia alcista o bajista. De hecho, solamente a un porcentaje muy reducido de las tendencias en el mercado puede trazárseles una línea de canal.

- Una línea de canal se traza del lado opuesto del precio a la línea de tendencia, y siempre es paralela a ésta.

- La línea de tendencia es, por mucho, la herramienta principal de análisis, mientras que la línea de canal es una línea secundaria subordinada a la interpretación de la línea de tendencia.

[editar] Usos de una línea de canal

Debido a que la formación de un canal dentro del precio es relativamente rara, la confirmación de una línea de canal debe ser considerada una circunstancia afortunada de la que se debe obtener provecho. En el caso de una tendencia alcista, la línea de tendencia puede ser usada para generar señales de compra, como se discutió anteriormente. La línea de canal puede ser utilizada entonces para tomar utilidades de corto plazo, asumiendo que le precio podría regresar y permitir un mejor nivel de entrada antes de su siguiente impulso alcista. En mercados dinámicos, la línea de canal puede ser empleada para iniciar posiciones de venta en corto, buscando beneficiarse del retroceso en la tendencia. Sin embargo, esta debe ser considerada una señal débil y debe confirmarse con otros estudios técnicos, principalmente osciladores, tratando de evitar tomar posiciones apresuradas.

El rompimiento de una línea de canal genera señales de fortaleza de la tendencia, interpretadas como permanencia en las posiciones de compra, e incluso oportunidad de posibles compras adicionales. Nuevamente, esta es una señal débil de continuación de la tendencia, que debe ser tomada con reserva.

Después de que se ha confirmado la existencia de un canal, el hecho de que un impulso alcista no alcance el nivel de la línea de canal puede ser interpretado como debilidad de la tendencia, lo cual llevaría a sospechar un posible rompimiento de la línea de tendencia principal.

[editar] Otras herramientas útiles

El estudio de las tendencias constituye la piedra angular del análisis técnico. Las líneas de tendencia y las líneas de canal son herramientas que resultan muy útiles en el estudio de aquellas tendencias en las que es posible trazarlas de acuerdo con los criterios antes mencionados. Existen, sin embargo, una infinidad de tendencias a las que resulta imposible aplicar esas herramientas, sin que por esto dejen de considerarse tendencias, y mucho menos dejen de ser potencialmente redituables como oportunidades de inversión. Para refinar el estudio de las tendencias, existen herramientas que permiten al analista identificar y medir las tendencias dentro del mercado, buscando establecer operaciones redituables de acuerdo con sus objetivos de inversión. Las principales herramientas son:

- Soportes y resistencias

- Patrones o figuras de cambio de tendencia

- Patrones o figuras de continuación

- Retrocesos

- Indicadores técnicos

[editar] Véase también

[editar] Bibliografía

Murphy, John (1999) Technical analysis of the Financial Markets.

0 comentarios